morb на карте альфа банка что это

Карты Альфа Банка: виды

Альфа-Банк предлагает россиянам около 30 вариаций кредитных и дебетовых карт. В этом материале рассмотрены наиболее популярные виды, особенности и условия их выдачи.

Дебетовая карта Альфа-Банка

Дебетовые карты доступны в большинстве предложений:

Эта категория включает в себя обширную группу карт с дополнительными опциями. В большинстве беспроцентный лимит таких Альфа-Банк карт — 60 дней. Зато они дают владельцам дополнительные преимущества в виде скидок, акционных предложений в заведениях-партнерах программы.

Карта помощи Всемирному фонду дикой природы (WWF)

0,39% от каждой из покупок банк направляет в эту организацию. Карта выпускается только в дебетом формате. Обслуживание – ежегодно 129 руб.

Классические кредитные предложения Альфа-Банка

Банк выпускает кредитки Visa и MasterCard. Расплатиться или снять деньги вы сможете, в том числе, за границей. Изготовление всех карт – бесплатное. Пределы процентной ставки общие для всех: 24,99-37,99 %. Как и кредитный лимит, она зависит от предоставленных документов.

Альфа-Банк: карта 100 дней

Стандартное кредитное предложение от Альфа-Банка. Карта с беспроцентным периодом, равным 100 дням. Основные условия варьируются в зависимости от типа: Classic (Visa) или Standart (MasterCard), Gold или Platinum.

Кредитный лимит для Альфа-Банк Мастер карт Стандарт или Виза Классик: от 5 до 150 тысяч рублей. Для кредитной карты Голд Альфа-Банка верхняя граница увеличивается до 300 тысяч. Платиновая карта Альфа-Банка позволяет брать кредит от 150 до 600 тысяч в регионах или до 750 тысяч – в Москве.

С увеличением престижности карты растет лимит снятия наличных (60-200 тыс. руб. в месяц) и ежегодный сбор за сервис основной карты (625-5500 тыс. руб.).

Альфа Банк Быстрая карта

Кредитная карта понадобилась срочно, а времени сходить в банк нет? В таком случае Альфа-Банк рекомендует Быструю карту. Ее оформление занимает примерно 15 минут, в микроофисе или магазине-партнере банка.

Сумма кредита для такого «пластика» будет составлять от 5 до 30 тысяч рублей, беспроцентный период – 30 дней.

Альфа Банк: карта Максимум

Премиум-уровень сервиса, индивидуальные условия, повышенный комфорт обслуживания – такие преимущества предлагает карта Максимум.

Привилегии этого пакета услуг:

Плата за обслуживание такой карты может варьироваться от 0 до 3 000 руб., в зависимости от индивидуальных условий клиента.

Карта «Близнецы»

Новое предложение Альфа-Банка – кредитная и дебетовая карта в одной. Кроме удобства двусторонней карты, для ее кредитной стороны банк предлагает такие условия:

Виртуальная карта

Виртуальная карта системы MasterCard Альфа-Банка позволяет расплачиваться в интернете без указания данных своей основной карты, без опаски утечки ваших личных сведений.

Карта Virtual выпускается в двух вариантах: без материальной пластиковой оболочки либо в ней. Вы можете создать карту для конкретной оплаты. Чтобы иметь возможность воспользоваться такой картой, достаточно иметь открытый счет в банке (активную пластиковую карту) и быть подключенным в интернет-сервису «Альфа-клик».

Карта «Моя Альфа»

«Моя Альфа» — это карта с персональным оформлением. «Лицо» карты изготовят по вашему дизайнерскому желанию, с семейным фото или рисунком из галереи. Во всем остальном — это обыкновенная карта. Позволяет оплатить услуги и товары, в т.ч. в интернете, снять или пополнить наличные (также и за границей). Такая карта может быть выпущена к любому активному счету Альфа-банка:

Карты с дополнительными возможностями Альфа-Банка

Альфа-Банк карта Виза Cosmopolitan

Альфа-Банк Космополитен карта – проект с одноименным журналом. Позволит вам получать скидки в магазинах,салонах красоты и фитнес-клубах, приглашения на модные мероприятия и т.п. Перечень заведений-партнеров программы доступен на странице предложения.

Доступна в кредитном и дебетовом вариантах. Отличия кредитки от аналогичных предложений Альфа-Банка:

Мужская карта Альфа-Банка

Эта бесплатная карта Альфа-Банка разработана совместно с изданием MAXIM. Счет в рублях. Условия:

Карту представлена в дебетовом и в кредитном вариантах. Оба дают возможность участвовать в мероприятиях и акциях, пользоваться скидкой в развлекательных заведениях, спортивных клубах, магазинах. Их координаты – здесь.

Карта М.Видео Альфа-Банка

Совместное предложение Альфа-Банка и М.Видео, одного из крупнейших интернет-магазинов в России. Совершая повседневные покупки, вы накапливаете на счету бонусные рубли. Затем с их помощью расплачиваетесь в магазинах М.Видео и/или других из каталога.

Накопление бонусов происходит несколькими способами:

Официальный сайт программы утверждает: за год доступно собрать до 1 500 000 бонусов.

Карта М. Видео бывает как дебетовой, так и кредитной.

Особенности кредитки М.Видео Альфа-Банка:

Карта Аэрофлот Альфа-Банка

С этой картой вы становитесь участником программы лояльности Аэрофлота. Расплачиваясь ею, вы копите т.н. бонусные мили Аэрофлота. С их помощью в дальнейшем возможны дополнительные сервисы и преимущества при перелетах по всему миру с этой и другими авиакомпаниями Sky Team:

Способы накопить мили:

Оформление доступно в кредитном и дебетовом вариантах. Для кредиток:

Мобильная карта Альфа-Банка

Предложение для клиентов банка совместно с компанией Beeline. Выпуск карты Билайн Альфа-Банк приостановил с 01.04.2013. Обслуживание ранее выпущенных карточек банк производит на прежних условиях:

Альфа-Банк: карта «Мои покупки»

Предложение «Мои покупки» объединяет в себе два продукта: непосредственно кредитную карту и обычный потребительский кредит. Выдается на месте покупки во время оформлении кредита Альфа-Банка. Особенности:

Карта S7 Proiority

По своим свойствам аналогична карте Аэрофлота, только для компаний группы S7. Позволяет использовать бизнес-класс при регистрации на посадку, улучшить обслуживание во время полета и сэкономить на билетах.

Вы зарабатываете мили:

Беспроцентная услуга для кредиток Альфа-Банка

Альфа-Банк предлагает опцию беспроцентного периода для владельцев кредиток. Он может равняться 60 или 100 дням. Получайте наличные, расплачивайтесь за услуги и покупки, а погашение кредита безболезненно откладывайте на несколько месяцев. Единственное условие: в течении этого периода ежемесячно необходимо вносить минимум 5% от суммы долга.

При этом продолжайте расходовать средства в рамках кредитного лимита. В случае полного погашения заложенности беспроцентный период обнуляется и возобновится в следующий раз, когда вам понадобятся кредитные средства. Проценты банк начнет начислять, если кредит не будет погашен за беспроцентный срок:

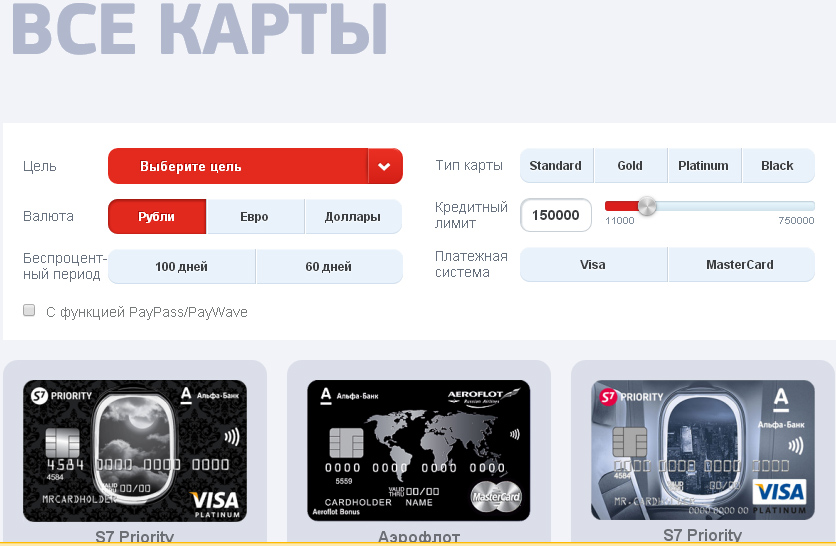

Особенности выбора и процедура оформления карт. Советы

2. Как пользоваться онлайн-сервисом.

Подобрать бесплатную карту Альфа-Банк предлагает самостоятельно: в разделе Каталог. Передвигая ползунки и нажимая кнопки, сравнивайте основные позиции предложений: валюту, тип, систему расчета, предел кредитного лимита, длительность беспроцентного периода и др. Есть возможность сравнить с помощью пары кликов несколько вариантов. Здесь же заполняется заявка. После банк пришлет сообщение, какими будут ваши индивидуальные условия.

4. Карта выдается, даже если у вас уже есть кредит наличными в Альфа-Банке. Главное, чтобы задолженность по этому кредиту не была просроченной.

Обзор Альфа Карты с преимуществами

Программа Реверсивный Cashback

Начисление баллов за покупки по карте, курс конвертации 1 балл = 1 ₽ (за операцию, превышающую 50 000 ₽, баллы не начисляются):

Баллами компенсируется любая покупка.

На среднемесячный остаток до 300 000 ₽:

8% годовых в первые 2 месяца

3% годовых, начиная с 3-го месяца

без конвертации бесплатно, с конвертацией — 5% от суммы

Разбор Банки.ру. «Альфа-Карта» с преимуществами: программа-максимум от Альфа-Банка?

Кешбэк на все покупки, процент на остаток, бесплатное обслуживание и снятие наличных без комиссии в любых банкоматах — сплошные преимущества. Или есть недостатки?

В последние год-два на рынке банковских карт отчетливо прослеживается тренд на многофункциональность. Вместо десятка карт, «заточенных» под разные нужды, банки стали предлагать более универсальные продукты, сочетающие в себе свойства платежных карт, депозитов и кобрендинговых программ.

«Альфа-Карта с преимуществами» — очередная попытка создать универсальный бесплатный «кошелек» с кешбэком и процентом на остаток в одном флаконе.

Преимущества карты (по мнению банка)

Альфа-Банк еще в 2018 году упростил свою продуктовую линейку, отказавшись от пакетов услуг для новых клиентов (кроме пакета «Премиум») и заменив стандартные «дебетовки» разных уровней единой «Альфа-Картой». «Альфа-Карта с преимуществами» — улучшенная версия классической «Альфа-Карты». По выбору клиента карта выпускается в двух форматах: Masterсard World или Visa Rewards.

На какие же «преимущества» намекает название карты и с чем их сравнивать?

Банк называет пять причин заказать дебетовую «Альфа-Карту с преимуществами»:

Преимущества ли это на самом деле? Разберем каждый пункт подробнее.

1. Бесплатное обслуживание

С тем, что это серьезное преимущество, трудно не согласиться. Выпуск и обслуживание карты бесплатные без соблюдения дополнительных условий, что на самом деле не такая уж типичная история. Чаще всего бесплатными бывают зарплатные или пенсионные карты, а другим категориям клиентов банки предлагают «условно бесплатные» карты, комиссия за обслуживание которых не взимается либо при сохранении фиксированного неснижаемого остатка, либо при ежемесячных покупках на определенную сумму. В сравнении с этими продуктами «Альфа-Карта с преимуществами» действительно выигрывает: нет необходимости постоянно отслеживать расходы и поддерживать неснижаемый остаток.

К основной карте можно бесплатно выпустить дополнительные карты как на собственное имя, так и на других людей, бесплатным будет и досрочный перевыпуск утерянного пластика.

2. Бесплатное снятие наличных

Бесплатно снимать наличные без конвертации в собственных и партнерских банкоматах можно без ограничений. В банкоматах других банков по всему миру без комиссии можно снимать до 50 тыс. рублей в месяц. В иных случаях комиссия составит 1,99% от суммы, но не менее 199 рублей. Впрочем, если в течение месяца совершать по карте покупки от 10 тыс. рублей или поддерживать остаток от 30 тыс. рублей, банк вернет на счет комиссию за снятие наличных.

Также у банка довольно много валютных банкоматов, в которых можно снимать наличные доллары и евро. А вот снимать в любых банкоматах деньги с конвертацией невыгодно, за эти операции банк возьмет 5% от суммы.

В день с карты можно снять в банкомате до 500 тыс. рублей, в месяц — до 1 млн рублей.

В банкоматах партнеров установлены следующие лимиты на снятие наличных: у Росбанка и банка «ФК Открытие» не более 100 тыс. рублей за одну операцию, у МКБ не более 200 тыс. рублей.

3. Процент на остаток

Основное преимущество дополнительного дохода по «Альфа-Карте с преимуществами» в том, что процент начисляется на ежедневный, а не на среднемесячный или минимальный остаток на карте. Таким образом, даже если на какой-то период полностью обнулить счет, за те дни, в которые на счете были деньги, проценты все равно начислятся.

Доходность по карте не зависит от суммы ежемесячных трат. В первые 2 календарных месяца пользования картой начисляется 7% на остаток до 300 000 рублей, в последующие месяцы 3%, на сумму свыше 300 тыс. руб. проценты не начисляются.

Невысокие доходность и сумма остатка для начисления процентов серьезно снижают привлекательность «Альфа-Карты с преимуществами» как альтернативы вкладу и ухудшают ее конкурентоспособность. Так, по «Мультикарте» от ВТБ начисляется 6% в первые три месяца на остаток до 1 млн рублей, далее 4%, на сумму сверх 1 млн рублей — 4% всегда. «Уралсиб» по карте «Прибыль» предлагает 5,25% на ежедневный остаток до 2 млн рублей при покупках от 10 тыс., а по «Tinkoff black» от Тинькофф Банка выплачивается 3,5% на остаток до 300 тыс. рублей и покупках от 3 000 рублей и 5% при платной подписке Tinkoff Pro.

4. Кешбэк на все покупки

Если в вопросе комиссий банк проявляет известную щедрость, то бонусная программа карты выглядит не так «вкусно». В первые два месяца банк начислит 2% на любую сумму, далее величина ставки кешбэка зависит от ежемесячный суммы покупок:

Максимальный размер кешбэка в месяц — 5 000 баллов. Сумма покупки для начисления вознаграждения округляется в меньшую сторону до цифры, кратной 100 рублям (например, операция на 199 рублей округляется до 100 рублей — а мы знаем, как магазины любят выставлять ценники с девятками на конце). Есть и ограничение по кешбэку на сумму каждой операции. Баллы начисляются за покупки стоимостью до 50 тыс. рублей, а на остаток стоимости свыше этой суммы кешбэк не выплачивается. Также баллы не начисляются за покупки за рубежом, кроме операций в интернет-магазинах.

Вознаграждение выплачивается баллами на бонусный счет не позднее последнего календарного дня месяца, следующего за расчетным. Бонусные баллы можно использовать для компенсации совершенных покупок по курсу 1 балл = 1 рубль. Нельзя компенсировать коммунальные и налоговые платежи, переводы, операции по снятию наличных и приравненные к ним трансакции.

Выплата кешбэка баллами для последующей компенсации покупок — не самая удобная, хотя и довольно распространенная схема. По схожему принципу работают бонусные программы ВТБ, банков «Тинькофф», «Ренессанс Кредит», «ФК Открытие», «Восточного» и других. Одинаковый кешбэк за покупки во всех категориях тоже плюс довольно спорный. С одной стороны, это удобно: не нужно разбираться в нюансах бонусной программы. С другой — если существенная часть ежемесячных расходов приходится на покупки из определенных категорий, можно найти карты с кешбэком и в 5–10% по этим категориям.

Увеличить доход по кешбэку можно с помощью дополнительных карт, открытых на членов семьи. Вознаграждение выплачивается на единый бонусный счет за покупки по всем картам, открытым к основному счету, но не может превышать 5000 баллов.

5. Онлайн-переводы на счета в другие банки

С «Альфа-Карты с преимуществами» можно по номеру телефона бесплатно переводить до 100 тыс. рублей в месяц, за переводы свыше этой суммы взимается 0,5%, но не более 1,5 тыс. рублей.

Также бесплатными будут оплата услуг и переводы внутри банка, а вот за перевод по номеру карты в сторонний банк придется заплатить 1,95%, минимум 30 рублей. За рублевый перевод по реквизитам счета банк удержит 9 рублей за операцию, а за перевод в валюте — 0,7% от суммы, минимум 990 рублей, максимум 9 900 рублей.

Также «Альфа-Карта с преимуществами» умеет через собственные сервисы (сайт, интернет-банк, мобильное приложение) бесплатно стягивать деньги с карт других банков и сама является бесплатным донором.

Помимо этих пяти «преимуществ» у карты есть еще несколько неплохих опций.

а) открытие счетов в разных валютах

Держатели «Альфа-Карты с преимуществами» могут открывать текущие счета в разных валютах. В «Альфа-Клике» и «Альфа-Мобайл» можно бесплатно поменять счет, привязанный к карте, и без конвертации оплачивать картой покупки в валюте. Совершать покупки с конвертацией невыгодно: банк накинет 4,9% к курсу конвертации платежной системы.

б) накопительный «Альфа-Счет»

Минусы «Альфа-Карты»

1. Несовместимость с пакетами услуг

«Альфа-Карта с преимуществами» входит в универсальную линейку и несовместима с ранее подключенными пакетами услуг. После открытия новой карты все оформленные в рамках прежних пакетов карты автоматически переведутся на новый тарифный план и потеряют свои «плюшки» и бонусы. Таким образом, при получении «Альфа-Карты с преимуществами» лучше сразу закрыть старые карты, чтобы не платить за их обслуживание.

2. Комиссия за квазикеш

Еще одно сомнительное условие по дебетовым картам из универсальной линейки, в том числе по «Альфа-Карте с преимуществами», — комиссия за квази-кеш-операции. К таким операциям относятся переводы на электронные кошельки, оплата дорожных чеков, расчеты в казино, покупка лотерейных билетов и ряд других операций (перечень торговых точек, операции в которых приравниваются к снятию наличных, есть на сайте банка в разделе «Документы и тарифы»).

За каждую такую операцию стоимостью от 500 рублей банк возьмет 1,99%, минимум 190 рублей.

Большинство банков не взимают комиссию за квазикеш, хотя эти операции традиционно не попадают под начисление кешбэка.

«Альфа-Карта Premium»

У «Альфа-Карты с преимуществами» есть премиальный вариант, доступный пользователям пакета «Премиум». «Альфа-Карта Premium» обладает всеми достоинствами «Альфа-Карты с преимуществами» и позволяет получать дополнительные бонусы.

Минимальный кешбэк по премиальной карте составляет 2% и начисляется при сумме покупок от 10 до 150 тыс. рублей в месяц, при покупках на сумму от 150 тыс. рублей действует ставка 3%, в первые два месяца после открытия карты 3% начисляется на любую сумму покупок. Максимальная сумма кешбэка — 15 тыс. рублей.

Ставка на остаток средств на счете и условия ее начисления абсолютно идентичны непремиальному варианту карты: не зависимости от суммы ежемесячных покупок в первые два месяца 7%, далее 3%. Выплаты осуществляются только на остаток до 300 тыс. рублей.

Первая премиум-карта в рамках пакета оформляется бесплатно, а вот за каждую последующую карту придется платить 5 тыс. рублей в год. Обслуживание самого пакета услуг довольно затратное — 2 990 рублей в месяц. Требования для бесплатного обслуживания тоже не самые доступные (но достаточно выполнять одно условие из трех):

Что в итоге?

В целом «Альфа-Карта с преимуществами» выглядит довольно неплохо. Главные ее достоинства — бесплатное обслуживание и ежедневное начисление процентов на остаток. У карты нет существенных подводных камней, поэтому ее вполне можно использовать как основную карту для покупок в категориях, не прикрытых картами с повышенным кешбэком. Также у Альфа-Банка удобные дистанционные сервисы и широкая сеть собственных и партнерских банкоматов.

Онлайн-заявка на дебетовую карту МИР Альфа-банка в 2021 году: условия и тарифы, отзывы пользователей

У клиентов Альфа-банка есть возможность оформить бесплатную карту национальной платежной системы — МИР. Об особенностях и правилах использования такого платежного средства, как карта МИР от Альфа-банка, читайте подробно в этой статье.

Особенности карты МИР от Альфа-банк

МИР от Альфа-банка — это разновидность дебетовой карты национальной платежной системы МИР.

Держателям такой карты доступны все базовые функции аналогичных продуктов. При помощи нее можно:

Как выглядит карта МИР от Альфа-банк: фото и описание

По форме и размеру МИР ничем не отличается от обычной пластиковой карты. Имеет свой уникальный дизайн. Оформлена в светло-голубых нейтральных тонах с большой буквой А в центральной части (название банка).

Чем платежная система МИР отличается от VISA и Mastercard

В настоящее время в России наиболее известны три платежные системы: МИР, VISA и Mastercard. Между ними есть ряд ключевых отличий, с которыми детальнее можно ознакомиться в таблице ниже.

| Характеристика | МИР | VISA | Mastercard |

|---|---|---|---|

| Время появления | 2015 год | 1958 год | 1940 год |

| Создатель | Россия | США | США |

| Валюта | рубли | доллар | евро |

| Территория использования | Россия, а также полностью или частично работает в ОАЭ, Турции, Вьетнаме, Армении, Беларуси, Узбекистане, Кыргызстане, Таджикистане, Казахстане, Южной Осетии, Абхазии и Кипре. Кобейджинговые карты позволяют проводить оплату за рубежом. | в любой точке земного шара | в любой точке земного шара |

| Комиссия за конвертацию | исходя из условий соглашений | 0-5% | 0% |

Есть ли проблемы при использовании карты МИР от банка Альфа-банк?

На сегодняшний день наиболее существенной проблемой, связанной с картой МИР, выступает невозможность ее использования для расчетов за границей.

Плюсы и минусы карты в национальной платежной системе

Банковская карта, изготовленная в национальной платежной системе, имеет ряд очевидных преимуществ. В чем они выражаются:

Однако не стоит упускать из виду и существующие здесь подводные камни. В чем они выражаются:

Для кого подходит?

МИР может оформить любой желающий, однако в большей степени она подходит для таких категорий держателей:

Классическая карта МИР

Людям, не выезжающим за пределы России, подойдет классическая карта МИР.

В этом случае ее можно использовать для хранения средств, расчетов за покупки, совершения переводов, снятия наличных, бесконтактной оплаты, участия в различных бонусных программах.

Социальная карта МИР Альфа-банка для пособий

Начиная с 2020 года, получение пособий (на детей, по беременности и родам и т.д.) на карту МИР стало обязательным условием. В связи с этим без нее не обойтись лицам, имеющим право на выплаты от государства.

В случае оформления карты МИР Альфа-банка для получения социальных выплат обслуживание производится бесплатно.

Зарплатная карта МИР банка Альфа-банк

Такой вид карты МИР особенно актуален для работников бюджетной сферы, так как согласно Закону РФ № 161-ФЗ с 1 июля 2018 года они получают зарплату только на карты МИР.

Из преимуществ МИР для такой категории держателей можно выделить: моментальное зачисление зарплаты, возможность получить в банке кредит под сниженный процент.

Пенсионная карта МИР от Альфа-банк для пенсионеров

Карта МИР также хорошо подойдет для получения пенсионных выплат. В Альфа-Банк для этой категории держателей выпускается пластик национальной платежной системы на особых условиях.

Преимущества и недостатки дебетовой карты МИР Альфа-банка

Карта МИР от Альфа-Банка имеет немало преимуществ и несет много возможностей для держателей. Однако, если изучить отзывы некоторых людей, имевших опыт обращения с этим пластиком, то можно увидеть, что у него также есть и недостатки.

Подробнее о плюсах и минусах МИРа от Альфа-Банка ниже по тексту.

Плюсы — что дает?

К основным преимуществам такого пластика, выпускаемого от Альфа-Банком, можно отнести:

Минусы и подводные камни — в чем подвох?

Любая система не идеальна. Так, и МИР от Альфа-Банка имеет некоторые недочеты. В чем они выражаются:

Почему стоит оформить карту платежной системы МИР от Альфа-банк

В целом, данный пластик ничем принципиально не отличается от любой другой дебетовой картой. За той лишь разницей, что здесь более высокий уровень защиты безопасности клиента.

Кроме того, у держателей есть возможность получить разнообразные бонусы и скидки от множества партнеров Альфа-Банка (в рамках программы лояльности).

Также большой плюс — отсутствие платы за обслуживание карты.

Условия и тарифы дебетовой карты МИР Альфа-банк

Условия использования карты такого вида зависят от тарифного плана, выбранного клиентом. С основными их видами и характеристиками можно ознакомиться в таблице ниже.

| Критерий | «Эконом» | «Комфорт» | «Оптимум» | «Максимум» |

|---|---|---|---|---|

| Условия | 4,5% на остаток по счету, счет в рублях, долларах, евро, | |||

| Стоимость подключения | — | если ЗП свыше 75000 рублей — бесплатно, если меньше 75 000 — 50% скидка | — | — |

| Плата за обслуживание | бесплатно (при остатке на счете более 30 000 рублей) или 89 рублей в месяц | бесплатно (при остатке от 300 000 рублей, расходах от 40 000 рублей в месяц и т.д.) или 499 рублей в месяц (при невыполнении условий) | бесплатно (при остатке от 100 000 рублей, расходах от 20 000 рублей в месяц и т.д.) или 199 рублей в месяц (при невыполнении условий) | бесплатно (при остатке от 1 000 000 рублей, или инвестициях от 3 000 000 рублей, или если зп от 250 000 в месяц) в остальных случаях 3000 рублей в месяц |

| Грейс-период (бесплатное обслуживание) | — | первые два месяца | первые два месяца | — |

Образец актуального договора и тарифов (pdf)

С текстом договора о комплексном банковском обслуживании, заключаемого с физическими лицами, а также с подробными характеристиками основных тарифов Альфа-банка можно ознакомиться, перейдя по указанным ссылкам.

Какие карты МИР выпускает Альфа-банк?

Альфа-банк выпускает всего лишь одно платежное средство по национальной платежной системе — дебетовая карта МИР. Ее подробные условия представлены ниже по тексту.

Дебетовая карта МИР Альфа-банк

Данное платежное средство полностью повторяет функционал классической дебетовой карты. Условия выпуска и обслуживания МИР от Альфа-банка подробно описаны в таблице.

| Критерий оценки | Дебетовая карта МИР Альфа-банк |

|---|---|

| Стоимость обслуживания | 0 рублей |

| Выпуск карты | бесплатно |

| Снятие наличных | бесплатно в банкоматах Альфа-банка и его партнеров, 1,99% — в остальных случаях |

| Процент на остаток по карте | 3-7% |

| Перевод | бесплатно (если в рамках одного Альфа-банка) 1,95% (с карты Альфа-Банка на карту другого банка) |

| Внесение наличных через банкомат у партнеров | бесплатно |

Виртуальная карта МИР Альфа-банк

В последнее время большой популярностью стали пользоваться виртуальные карты. При помощи них удобно совершать покупки на различных сайтах и интернет-магазинах.

Можно ли оформить виртуальную карту МИР в Альфа-банк?

В настоящее время на официальном сайте этого банка нет какой-либо информации о возможности оформления карты МИР в виртуальном формате. Поэтому для получения точных сведений лучше лично обратиться в Альфа-Банк.

Как оформить карту МИР Альфа-банка онлайн

Здесь действует достаточно простая схема оформления карты. Какие шаги потребуется выполнить:

Кто может заказать карту МИР в Альфа-банке?

В Альфа-банке заказать карту МИР может абсолютно любое физическое лицо, соответствующее набору стандартных параметров.

Требования к держателю

Какие требования предъявляются к потенциальному держателю пластика МИР:

Какие документы нужны для оформления карты?

Для оформления пластика также потребуется подготовить некоторые документы. что входит в этот список:

Онлайн-заявка на карту МИР от Альфа-банк на официальном сайте

Как уже было сказано выше, самый первый шаг при оформлении карты МИР это подача онлайн-заявки. Здесь нужно выполнить следующую последовательность действий:

Как узнать решение по заявке?

О принятом решении сотрудники банка сообщат заявителю по телефону или через уведомление в SMS сообщениях. Также можно самостоятельно позвонить в Альфа-банк для уточнения такой информации.

Как и когда доставят карту?

Срок изготовления карты МИР займет от 1 до 4 дней. При этом способ ее получения клиент выбирает сам. Возможен вариант доставки карты по месту проживания.

Полный список городов, в которые можно заказать доставку такого пластика, приведен на сайте Альфа-банка.

Как активировать карту МИР от Альфа-банка

Для того чтобы начать пользоваться платёжным средством его необходимо предварительно активировать. Сделать это можно одним из следующих способов:

Кэшбэк по карте МИР Альфа-банк

Держатели карт МИР имеют возможность получить кэшбэк, тем самым вернув себе часть потраченных средств на покупки. В Альфа-банке есть два способа получения кэшбэка:

Кэшбэк от банка: как накопить и на каких условиях можно потратить

Альфа-банк предоставляет своим клиентам кэшбэк в виде баллов. Какие здесь действует правила:

Чтобы воспользоваться накопленными баллами клиенту необходимо в личном кабинете найти раздел Альфа-Баллы И нажать на кнопку «Потратить». Деньги поступят на счет в течение 3 дней, после чего их можно потратить на любые цели, в том числе снять наличными.

По программе «Привет, Мир»

Держатели карт такого типа также могут принять участие в программе «Привет, Мир». Она позволяет получать кэшбэк до 20% у организаций-партнеров, среди которых есть:

Специальные предложения и бонусы от банка

Помимо начисление кэшбэка в Альфа-банке также есть другие выгодные предложения, которые позволяют экономить.

Так большой популярностью пользуется программа Альфа-Бонус, по которой можно накапливать бонусы, а потом использовать их при совершении различных покупок.

Условия начисления бонусов по дебетовой карте МИР

По программе Альфа-Бонус действуют следующие условия начисления бонусов:

Программа лояльности платежной системы «Мир»

Для держателей карты МИР предусмотрена специальная программа лояльности. Что она дает клиентам:

Как правильно пользоваться картой МИР от Альфа-банка?

Иногда у держателей карт МИР возникают вопросы касательно правила использования выполнения операции с данным платежным средством. Ответы на наиболее популярные из них даны ниже по тексту.

Можно ли добавить в Apple Pay карту МИР от Альфа-банк?

Да такая возможность действительно есть. Нужно зайти в приложение Wallet, нажать на значок плюса и следовать инструкциям

Проценты на остаток — как начисляются

Максимальная сумма, на которую начисляется процент, составляет 300 000 рублей. Принцип начисления: первые 2 месяца 7%, потом 3%.

Как пополнить карту МИР Альфа-банк — внесение наличных

Пополнить карту МИР можно разными способами, а именно: через кассу, перечисление средств с карты другого банка, внесение денег через банкомат.

Способы вывода наличных

Вывести наличные деньги с карты МИР можно следующими способами: в банкоматах банков-партнеров, в банкоматах других банков, через кассу.

Как узнать баланс?

Узнать баланс по карте можно через приложение Альфа-банка. Достаточно выбрать среди списка предложенных нужно платёжное средство и перейти по нему.

Как заблокировать карту?

Это можно сделать через приложение или же, войдя в интернет-банк на сайте через вкладки «Карты», «Заблокировать».

Как правильно полностью закрыть карту «МИР» Альфа-банк

Для того, чтобы полностью отказаться от карты мир необходимо обратиться в банк с соответствующим заявлением.

Как сделать перевод

С карты МИР перевод можно сделать несколькими способами: на пластик другого банка по его номеру, по реквизитам счета или по номеру телефона. Все эти операции можно выполнить в своем личном кабинете или же через мобильное приложение.

Мобильный банк и онлайн-кабинет

У клиентов Альфа-банка есть возможность воспользоваться удобным онлайн кабинетом а также совершать различные операции в мобильном приложении.

Альфа-банк (МИР): личный кабинет

Для входа в систему нужно выполнить несколько простых действий:

Мобильное приложение Альфа-банк

Помимо личного кабинета, находящегося на сайте банка, у его клиентов также есть возможность воспользоваться удобным мобильным приложением. Достаточно скачать его, пройти быструю регистрацию и можно пользоваться.

Обзор функционала

Приложение Альфа-банк имеет широкий список возможностей. Основной его функционал представлен следующими направлениями:

Приложение для Андроид

Для телефонов с операционной системой Андроид скачать это приложение можно по следующей ссылке:

Приложение для iOS

Для Айфонов приложение альфа-банка всегда в свободном доступе в App Store:

Телефон горячей линии: служба поддержки по карте

Отзывы о карте МИР Альфа-банка

В интернете встречаются разные отзывы от пользователей, имевших опыт работы с картой МИР. С некоторыми из них можно ознакомиться ниже:

Похожие предложения и аналоги карт МИР в других банках

Сегодня достаточно много российских банков выпускают карты в национальной платежной системе МИР. Для наглядности можно сравнить несколько аналогов.

| Критерий оценки | МИР от Альфа-банка | МИР от Сбербанка | МИР от ВТБ |

|---|---|---|---|

| Стоимость обслуживания | бесплатно | бесплатно | бесплатно |

| Процент на остаток по счету | 3-7% | 3,5% | до 7% |

| Комиссия за снятие наличных | бесплатно (в Альфа-банке и у партнеров), бесплатно до 100 000 рублей в месяц (в остальных случаях) | бесплатно только в Сбербанке | Бесплатно в банкоматах ВТБ и у партнеров |

| SMS-уведомления | 99 рублей | 30 рублей | 0-59 рублей |

Таким образом, карта МИР достаточно удобное средство платежа, которые ничем не уступает обычной дебетовой карте. При помощи нее можно совершать самые разные операции, начиная с получения заработной платы и заканчивая оплатой услуг, покупок в интернет-магазинах. Единственное наиболее серьезное ограничение — невозможность его использования такого пластика в других странах.