maker taker binance что это

Кто такие мейкеры и почему биржи платят им за сделки

Кто платит комиссии на бирже

Чтобы показать, кто такие мейкеры (makers) и тейкеры (takers), опишем принцип работы биржи. Есть пользователи, которые открывают ордера — публикуют объявление о покупке или продаже по определенной цене. Из них формируется список всех открытых сделок. Его также называют биржевым стаканом, книгой ордеров или ордербуком. Чем больше этот список, тем активнее идет торговля и тем больше биржа зарабатывает на комиссиях. Таких пользователей называют маркет мейкерами или просто мейкерами.

Другие трейдеры закрывают ордера, то есть откликаются на объявления. Именно они платят большую часть торговых комиссий, но уменьшают количество открытых сделок на бирже. Таких пользователей называют маркет тейкерами или просто тейкерами.

Чтобы стимулировать пользователей создавать больше объявлений, многие биржи предлагают мейкерам выгодные условия торговых комиссий:

Биржа автоматически делит пользователей на мейкеров и тейкеров. Вторые также открывают ордер, но он не попадает в биржевой стакан — система сразу находит соответствующее ему предложение от другого пользователя и выполняет транзакцию. В результате, оба трейдера открывают и закрывают сделки, но один из них становится мейкером и получает выгодные условия торговой комиссии.

Совет от Maff

Такое деление трейдеров относится только к конкретному ордеру. В одной сделке вы можете стать мейкером, а в другой — тейкером.

Какие ордера открывают мейкеры

Рекомендуем материал

Как стать маркет мейкером на бирже

Лимитный ордер не гарантирует, что трейдер будет мейкером в сделке. Есть вероятность, что в биржевом стакане уже есть объявление с той ценой, которую указал пользователь. Тогда биржа сразу обработает сделку как рыночную и возьмет с него комиссию тейкера. Например, Bybit сразу предупреждает об этом при размещении лимитных ордеров.

Рекомендуем материал

Заключение

В каждой сделке на бирже есть 2 участника: мейкер и тейкер. Первый создает объявление о покупке или продаже по определенной цене и ждет ее достижения. Второй откликается на уже созданный ордер и сразу проводит сделку. Биржам выгодно, чтобы объявлений было как можно больше, поэтому они предлагают особые торговые комиссии их создателям. Например, на бирже Bybit мейкеры :

Чтобы стать мейкером, нужно открывать лимитные ордера. Они исполняются при достижении целевой цены. Но всегда есть вероятность того, что уже есть другой ордер с такой же стоимостью и тогда пользователь все равно будет тейкером. Чтобы этого не произошло, на многих биржах есть специальная опция пассивного ордера. Например, на Bybit она включается нажатием галочки «Post-Only» под кнопками «Купить» и «Продать».

Обложка и иллюстрации:

Екатерина Ярмаркина

Какая комиссия на бирже Бинанс

Binance – известная биржа для торговли криптовалютами. У Бинанс удобный интерфейс, хорошая защита аккаунтов, большой выбор криптовалют и постоянно выходят обновления, что важно для трейдеров.

Какая комиссия на бинансе со сделки – виды

Есть два типа сборов за обмен/торговлю криптовалютой на Binance:

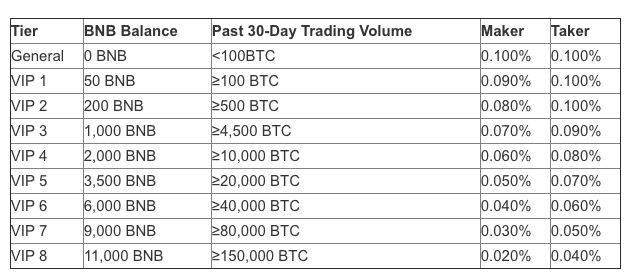

Тарифы на Бинанс – Maker/Taker

Бинанс, как и остальные биржи, работает на основе структур комиссий мейкер-тейкер, соответственно, отличается и комиссия.

Например, для мейкеров она ниже, чем для тейкеров, поскольку мейкеры обеспечивают ликвидность валют. Тейкеры же наоборот, расходуют созданную ликвидность, формируя естественный баланс торговли.

Каждый трейдер становится мейкером, когда ставит новый ордер на покупку коинов. При этом ордера не исполняются мгновенно – они какое-то время висят в стаканах, дожидаясь своей очереди.

Тейкер – это трейдер, выставляющий ордер, который будет исполнен мгновенно, потому что указанная цена соответствует рынку. Рынок во многом зависит от работы тейкеров, так как сам он продвигаться не будет.

На предложение должен быть спрос, или ордеры мейкеров застынут в длинном перечне.

Торговая комиссия на Бинансе оплачивается после реализации сделки.В рамках сделки система определяет роли – кто мейкер, а кто – тейкер, и тогда автоматически определяются размеры оплаты.

Ниже представлена таблица комиссионных Binance на рынке спотовой торговли:

В чужой карман. Как устроены комиссии на криптобиржах

Из-за отсутствия регулирования и каких-либо единых правил для всех криптовалютных платформ каждая биржа вправе самостоятельно назначать размер и формат комиссии, а также впоследствии снижать или увеличивать сумму сборов.

Виды комиссий на криптовалютных биржах

За пополнение счета трейдер платит определенный сбор за зачисление монет на торговый депозит. Обычно, если зачисление идет сразу в криптовалюте, то пользователь либо не платит ничего, либо отдает минимальную сумму. Если же происходит пополнение счета фиатными средствами, то дополнительные деньги придется отдать за работу платежной системы.

За вывод средств трейдерам необходимо заплатить комиссию, если они хотят забрать средства со счета. При выводе криптовалюты комиссии гораздо ниже, чем при снятии фиатных средств.

На официальном сайте это объясняется тем, что избыток малых депозитов приводит к большому числу микротранзакций в кошельках, из-за чего приходится тратить ресурсы на консолидацию и задерживать вывод средств для клиентов. Чтобы платформа работала без перебоев для всех клиентов, игрокам нужно объединять депозиты в более крупные суммы.

За торговую операцию (перевод средств на другой счет) — с трейдера снимается определенная сумма за открытие и покупку ордера. На многих биржах в последнее время появилось разграничение комиссии за транзакции в зависимости от категории трейдеров: мейкеров и тейкеров.

Мейкер — это тот, кто оформляет сделки и выставляет их на продажу. Такие люди привносят свои активы на биржу и повышают на ней активность.

Тейкер—тот, кто скупает открытые ордера, созданные мейкером. Обычно для мейкеров биржа выставляет более низкую комиссию, чем для тейкеров. Так как первые улучшают ликвидность, а вторые, наоборот, ее уменьшают, поэтому и платят больший процент.

Разграничение комиссий в зависимости от категорий трейдеров есть на Bitfinex, Binance, Poloniex, Coinbase Pro и других.

Как выбрать более выгодную криптобиржу

В конце октября этого года аналитик Остин Джейкоб на портале BitPremier опубликовал топ-13 лучших криптобирж этого года. При анализе учитывались дешевизна комиссионных сборов, оперативность технической поддержки, конфиденциальность, ликвидность, репутация, скорость работы и другие параметры. На первом месте оказалась биржа Coinbase, второе заняла площадка Coinmama, а третье отдали порталу Bitpanda. Также в рейтинг вошли: Kraken, LocalBitcoins, Bitstamp, Binance, Bitfinex.

Однако рейтинги не всегда позволяют сделать правильный выбор, хоть и помогают сориентироваться в разнообразии криптобирж. На официальном сайте почти каждой биржи указано какие комиссии взимает платформа со своих пользователей. В зависимости от того в какой роли выступает трейдер (мейкер или тейкер), с какой криптовалютой взаимодействует и в каких объемах, и устанавливается размер комиссии.

Также стоит понимать, что на некоторых биржах комиссии снижаются, если пользователь прошел полную верификацию. Анонимным трейдерам обычно приходится платить больше.

Еще одним способом сэкономить на комиссиях может стать выбор бирж с собственной криптовалютой. В середине ноября южнокорейская биржа Bithumb объявила о планах по выпуску собственного токена на блокчейне Bithumb Chain. В компании заявили, что альткоин станет средством оплаты биржевых сборов, комиссий за транзакции и прав на использование систем торговой площадки. Другие крупные биржи уже имеют собственные токены. Оплатить внутренние сборы со скидкой на одноименных платформах можно с помощью монет: BitMax Token, OKEx Utility token, Huobi Token, KuCoin Shares и Binance Coin.

Торгуем на криптовалютных биржах выгодно: анализ комиссий maker-taker

Трейдеры за пользование услугами криптовалютной биржи должны оплачивать определённые комиссии. В основном их четыре, это комиссия за пополнение счета; за вывод средств с биржи; за торговую операцию и за конвертацию.

Сегодня обратим внимание на комиссии за торговую операцию. На криптовалютных биржах существует разграничение торговых комиссий за транзакции в зависимости от категории трейдеров: тейкер и мейкер, которые присваиваются трейдеру при двух типах торговли, а именно с лимитным ордером и с рыночным ордером.

Лимитные ордера — это ордера с ценами, которые отличаются от текущих рыночных цен. Пользователи пытаются купить монеты ниже текущей рыночной цены или же выше действующей. Пользователи сами устанавливают максимальную или минимальную цену. Эти ордера не выполняются сразу, они остаются списке ордеров и ожидают того, чтоб быть выполненными позже. В этом случае, созданный вами ордер попадая в список ордеров, увеличивает ликвидность. При создании лимитного ордера — пользователь становится, мейкером.

Рыночные ордера — это ордера, по текущей рыночной цене. Сделка выполняется немедленно. Если пользователь согласен с нынешними ценами на рынке и размещая ордер на покупку/продажу сопоставляя существующий ордер на покупку/продажу из книги ордеров — то он становиться тейкером. Заказы от тейкеров не попадают в книгу ордеров, так как они уже согласны с ценой, которая выставлена в книге ордеров.

Стоит отметить, что часто комиссия для мейкеров является меньше, нежели комиссия для тейкеров. Это связано с тем, что криптобиржи таким способом стимулируют появление заказов. Мейкер улучшает ликвидность на бирже, следовательно и сбор для него меньше, а тейкер наоборот ее уменьшает, и из-за этого биржа снимает с него больший процент комиссии за сделку. Биржа без ликвидности не может предоставлять возможности для трейдинга. Комиссии рассчитываются до тысячных процента и взымаются после совершения сделки. Важно, что статус может меняться, если на момент, когда пользователь размещает лимитный ордер уже есть соответствующий ордер и транзакция выполняется, то статус из мейкера будет изменён на статус тейкера.

Часто можно встретить рекламу биржи, где указано, что на ней не взымаются торговые комиссии. Тут сразу надо насторожиться, ведь торговая площадка не может предоставить качественный сервис, при этом ведя свою работу полностью без комиссий. Комиссии предназначени, в основном, для того, чтоб за их счёт развивать и улучшать работу биржи. Если платформа не взымает комиссии или устанавливает их очень низкими — то обычно это примитивная платформа, которая не развивается и в ее безопасности можно очень усомниться. Так же, возможна ситуация с тем, что минимизируя процент комисси за торги, биржа компенсирует ее за счёт увеличение других комиссий, например за вывод средств, устанавливая такие процентные ставки, которые будут покрывать затраты связанные с торгами.

Рассмотрим базовые комиссии на спотовом рынке на примере нескольких бирж:

— комиссия на #Binance составляет 0,1% как для мейкеров так и для тейкеров;

— на #currency.com для тейкеров и мейкеров комиссия тоже одинаковая 0,2%;

— на #Betconix комиссия составляет 0,1% для трейкера и 0,15% для мейкера;

— на #Coinbase комиссионная ставка мейкера и тейкера 0,5%;

— на #EXMO комиссия составляет 0,3% для мейкера и тейкера.

В основном на криптовалютных биржах существуют программы по уменьшению процента комисси в зависимости от объёма торгов в период 30 дней, а так же существует программы Cashback VIP, покупая которые можно очень хорошо экономить на комиссиях.

Ниже наведены примеры, взятые на официальных сайтах криптобирж:

Трейдеру перед началом работы, нужно изучить криптобиржи представленные на сегодняшний день. Изучить их функционал, комиссии, которые на них установлены, правила и условия. Только после изучения и анализа можно сделать объективные выводы, и начать свою работу, на той бирже, которая вам подошла по всем условиям. Комиссии тейкер-мейкер обязательно должны учитываться при регулярной торговли, так как минимальная комиссия на однократную сделку может вылиться в круглую сумму при регулярном трейдинге.

Maker taker binance что это

Комиссия на Binance и ее особенности – полное руководство

Прибыль любой биржи криптовалют состоит в основном из торговой комиссии. Binance – одна из самых популярных криптобирж в мире. Сколько денег вы должны заплатить ей за сделку при покупке или продаже крипты? Как насчет комиссии по вводу и выводу средств? Прочтите это руководство, чтобы узнать все о платежах, скидках, преференциях для держателей BNB и многом другом.

Виды комиссий на Бинансе

Существует два типа сборов за обмен (торговлю) криптовалютой.

Первая – это торговая комиссия за сделку, которая взымается после покупки/продажи криптовалюты.

Вторая – плата за снятие средств, которая взымается при выводе крипты с биржи на ваш кошелек.

Комиссия за сделку и что такое «Maker» и «Taker» (мейкер и тейкер)

Общая торговая комиссия на этой бирже составляет 0,1 % (как для мейкера, так и тейкера), что очень даже неплохо. Например, Huobi предлагает общую для всех комиссию в размере 0,2%, а Bitfinex – 0,1% (Maker) и 0,2% (Taker).

Но что же означает Maker и Taker? Binance говорит, что размещение мгновенно торгуемого ордера (частично или полностью заполненного) относится к сделкам «мейкер». Рыночные заказы всегда рассматриваются как сделки «тейкер». Они не входят в книгу заказов, а берут оттуда объем (из книги заказов). Отсюда и их имя – Taker («берущий»). Ордера FOK и IOC (доступное через API), по данным Binance, всегда квалифицируются как Taker.

Maker-ордера идут в книгу заказов (полностью или частично), а поэтому именно они «делают» рынок. Пример: лимитированный ордер, сделанный через сайт binance.com. Они, как правило, ниже, потому что они обеспечивают ликвидность.

Важно: сборы на бирже криптовалют взимаются не за выставление ордера а по итогу — после совершения сделки.

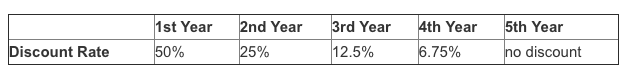

Скидка на оплату комиссии – роль токена BNB

Если вы холдите токены BNB на своем счете, комиссия автоматически будет списываться с него. При этом вы получаете скидку 25%. Но такая льготная ставка не постоянна:

Комиссия в BNB рассчитывается в соответствии с рыночным курсом в паре [монета]/BNB (например, XLM/BNB). Вы можете отключить «льготную» функцию в «Центре пользователя», там же она и включается обратно. Если функция активирована, но на вашем балансе недостаточно БНБ, скидку вы не получите.

Есть ли недостатки у такой скидки? Если у вас есть много рефералов (лиц, зарегистрировавшихся по вашей рекомендации) или реферал-толстосум, вы получите меньше денег от их торговых объемов, если они будут оплачивать комиссию при помощи BNB (а они, скорее всего, так и делают). Это связано с тем, что выплаты, которые вы получаете от вашего реферала, рассчитываются как проценты от биржевой комиссии. Все просто: чем меньше платят рефералы бирже, тем меньше вы получите. Но не все так плохо, ведь если у вас много BNB, существует возможность увеличить свои реферальные доходы (подробнее см. в разделе ниже).

Недавние изменения ставки торговых сборов

Согласно официальному сообщению биржи, скидка при оплате комиссии в BNB с 20 июля 2018 года была уменьшена с 50% до 25%. Это означает, что многие пользователи будут платить 0,075% от суммы транзакции вместо прежних 0,05%. Тем не менее, компания одновременно ввела Tiered Trading Fee Discount Program (программу лояльности) – см. на скриншоте ниже.

Мы проанализировали нововведение и дали ему свою оценку здесь – Binance увеличивает комиссионные сборы. И мы спросили пользователей: будут ли они и дальше держать Бинанс Коин после полной отмены скидок. Этот вопрос нас интересует до сих пор.

Кстати, 18 мая 2018 года биржа удвоила вознаграждение по реферальной программе до 40% для всех пользователей, которые держат на своем счету от 500 BNB. Для всех остальных пользователей реферальное вознаграждение остается на уровне 20%. На фоне этих новостей монета показала хороший рост.

Пример оплаты комиссии на Binance (трейдинг)

Предположим, что вы купили один биткойн за 7000 долларов. Ваша плата за услуги биржи без учета скидки BNB будет рассчитываться следующим образом: 7000 x 0,1% = 7 долларов США. Если вы оплачиваете торговый сбор в BNB, но у вас менее чем 50 этих монет, а ваш 30-дневный объем торгов не дотягивает до 100 BTC, вы заплатите бирже вот столько: 7000 x 0,075% = 5,25 долларов США.

Если вы являетесь крупным держателем BNB и у вас 11 000 этих токенов или даже больше (а ваш 30-дневный торговый объем составляет ≥ 150 000 BTC), с вас будет взыматься комиссия всего 0,020% от суммы, а плата с тейкера составит 0,040%. Давайте применим это к рассмотренному выше случаю:

Если вы активируете BNB-скидку, расчеты будут следующими:

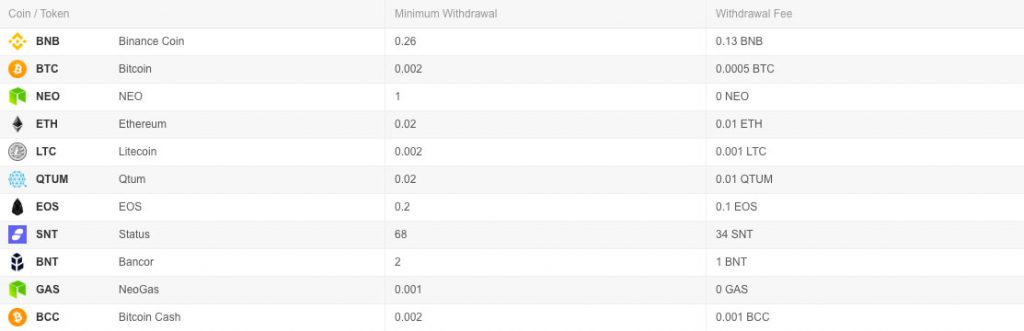

Комиссия на ввод и вывод средств с Binance

Согласно официальным правилам, депозит средств на Binance является бесплатным. Вы можете переместить свои биткоины, лайткоины и эфиры на биржу без каких-либо дополнительных платежей. Однако за вывод средств придется заплатить. Это зависит от конкретной монеты и особенностей ее блокчейна. Кроме того, размер взимаемого платежа часто пересматривается. Ставки комиссии на вывод некоторых криптовалют можете увидеть на скриншоте ниже (актуально по состоянию на 6 ноября 2018 года).

Выводы

С точки зрения комиссии (и не только), Binance на данный момент предлагает своим пользователям очень выгодные условия для трейдинга. Токен этой биржи эффективно выполняет функцию внутрибиржевого платежа и, следовательно, будет востребован, по крайней мере, в ближайшие 2,5 года. Когда на 5-м году работы биржи BNB-скидки будут отменены, скорее всего, Binance придумает что-то еще для стимулирования активной торговли.