какой метод определения таможенной стоимости является основным

Методы определения таможенной стоимости

Таможенная стоимость товара определяется декларантом согласно методам определения таможенной стоимости. Заявляемая таможенная стоимость и предоставляемые сведения, относящиеся к ее определению, должны основываться на достоверной, количественно определяемой и документально подтвержденной информации. Контроль за правильностью определения таможенной стоимости осуществляется таможенным органом, производящим таможенное оформление.

Одним из основных документов, необходимых для определения таможенной стоимости, является внешнеторговый контракт, т.к. в валютно-финансовых условиях контракта указывается цена сделки, базисные условия поставки, валюта контракта.

Очень важно для декларанта правильно определить таможенную стоимость, поскольку на ее основе происходит начисление, уплата и взимание таможенных платежей.

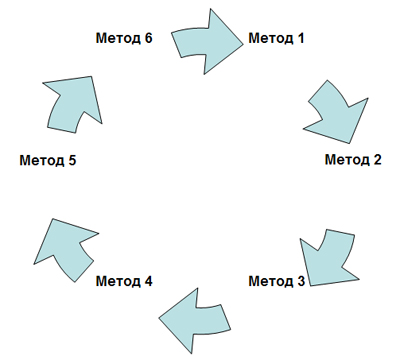

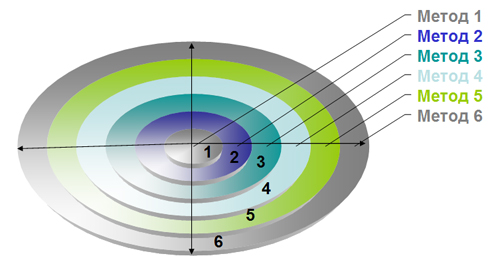

Определение таможенной стоимости товаров, ввозимых на таможенную территорию РФ, производится путем применения шести методов, установленных Законом РФ «О таможенном тарифе»:

Основным методом определения таможенной стоимости является метод по цене сделки с ввозимыми товарами.

В том случае, если основной метод не может быть использован, применяется последовательно каждый из перечисленных методов. При этом каждый последующий метод применяется, если таможенная стоимость не может быть определена путем использования предыдущего метода. Методы вычитания и сложения стоимости могут применяться в любой последовательности.

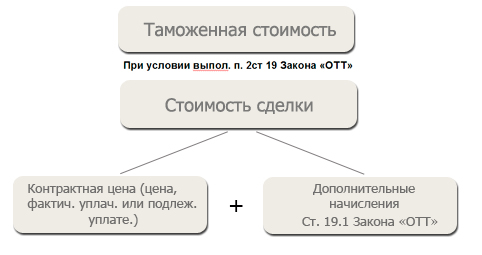

1. Метод по цене сделки с ввозимыми товарами (ст. 19)

В соответствии с методом 1 (по цене сделки с ввозимыми товарами) таможенная стоимость ввозимого на таможенную территорию РФ товара определяется как цена сделки, фактически уплаченная или подлежащая уплате за ввозимый товар на момент пересечения им таможенной границы РФ (до порта или иного места ввоза). При определении таможенной стоимости в цену сделки включаются дополнительные расходы (если они не были ранее включены в нее), перечисленные в ст. 19 Закона РФ «О таможенном тарифе» и Постановлении Правительства РФ от 5 ноября 1992г N 856 «Об утверждении Порядка определения таможенной стоимости товаров, ввозимых на территорию РФ».

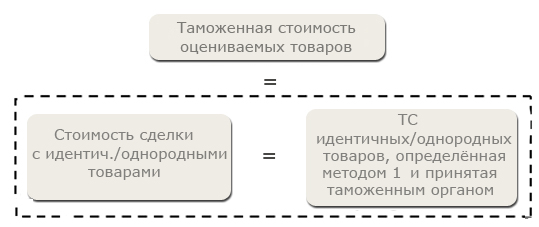

2. Метод по цене сделки с идентичными товарами (ст. 20)

При использовании метода оценки по цене сделки с идентичными товарами, в качестве основы для определения таможенной стоимости товара принимается цена сделки с идентичными товарами, т.е. товарами, одинаковыми во всех отношениях с оцениваемыми товарами, в том числе по следующим признакам:

Цена сделки с идентичными товарами принимается в качестве основы для определения таможенной стоимости, если эти товары:

В случае, если идентичные товары ввозились в ином количестве и на других условиях, декларант должен произвести корректировку их цены с учетом различий и документально подтвердить таможенному органу РФ ее обоснованность.

Таможенная стоимость, определяемая по цене сделки с идентичными товарами, должна быть скорректирована с учетом расходов, понесенных покупателем и приведенных в ст. 19 Закона РФ «О таможенном тарифе». Корректировка должна производиться декларантом на основании достоверных и документально подтвержденных сведений. Если выявляются более одной цены сделки по идентичным товарам, то для определения таможенной стоимости применяется самая низкая из них.

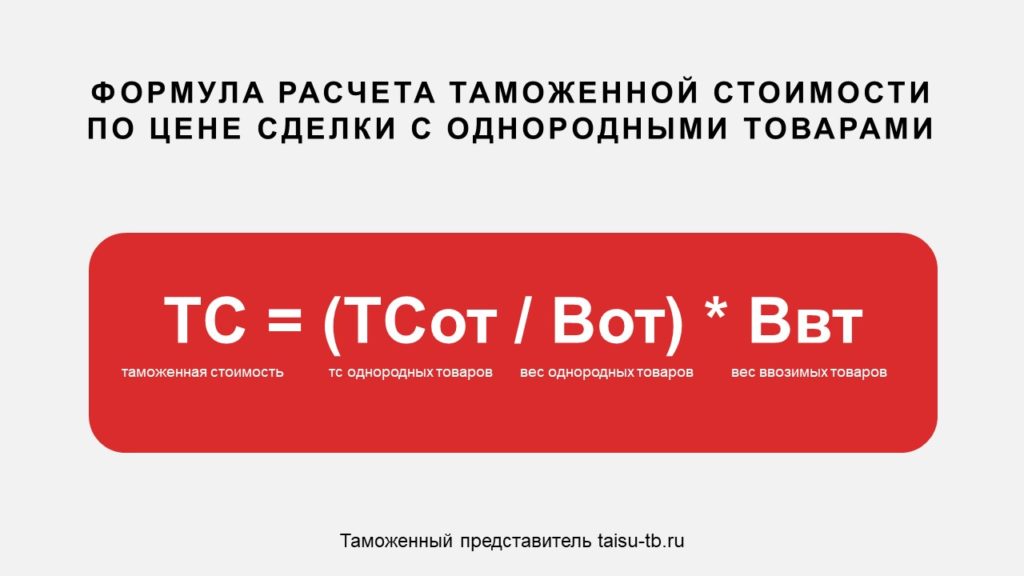

3. Метод по цене сделки с однородными товарами (ст. 21)

При использовании метода оценки по цене сделки с однородными товарами в качестве основы для определения таможенной стоимости товара принимается цена сделки по товарам, однородным с ввозимыми, т.е. товарами, которые, хотя и не являются одинаковыми во всех отношениях, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять те же функции, что и оцениваемым товарам, и быть коммерчески взаимозаменяемыми.

При определении однородности товаров учитываются следующие их признаки:

Цена сделки с идентичными товарами принимается в качестве основы для определения таможенной стоимости при соблюдении тех же условий, что и метод 2 с учетом дополнительных расходов, понесенных покупателем и перечисленных в ст. 19.

При использовании методов 2 и 3 необходимо учитывать что:

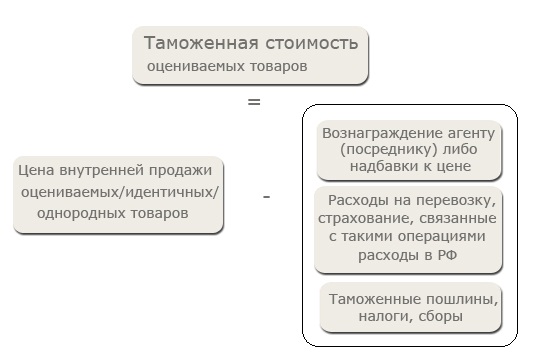

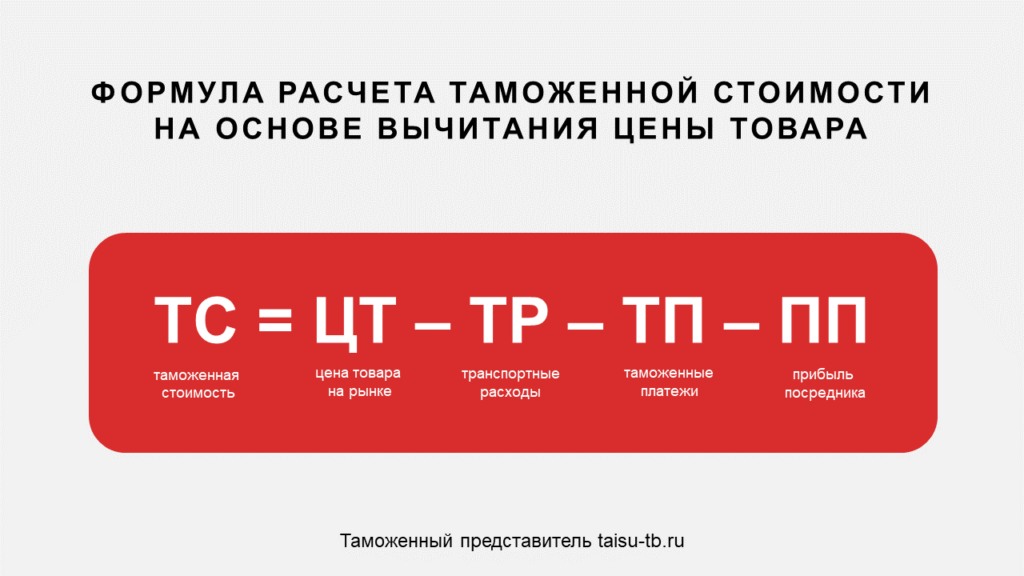

4. Метод на основе вычитания стоимости (ст. 22)

Определение таможенной стоимости по этому методу производится, если оцениваемые, идентичные или однородные товары будут продаваться на территории РФ без изменения первоначального состояния.

В качестве основы для определения таможенной стоимости принимается цена единицы товара, по которой оцениваемые, идентичные или однородные товары продаются наибольшей партией на территории РФ не позднее 90 дней с даты ввоза, при условии, что участник сделки не взаимозависим с продавцом.

Из цены единицы товара вычитаются:

При отсутствии случаев продажи оцениваемых, идентичных или однородных товаров в таком же состоянии, в каком они находились на момент ввоза, по просьбе декларанта может использоваться цена единицы товара, прошедшего переработку, с поправкой на добавленную стоимость.

5. Метод на основе сложения стоимости (ст. 23)

В качестве основы для определения таможенной стоимости принимается цена товара, рассчитанная путем сложения:

6. Резервный метод (ст. 24)

Если таможенная стоимость не может быть определена декларантом в результате последовательного применения выше указанных методов либо если таможенный орган аргументировано считает, что эти методы не могут быть использованы, таможенная стоимость товаров определяется с учетом мировой практики.

При применении резервного метода таможенный орган РФ предоставляет декларанту имеющуюся в его распоряжении ценовую информацию. В качестве основы для определения таможенной стоимости по резервному методу не могут быть использованы:

Методы определения таможенной стоимости (ТС)

Что мы делаем

Как нас найти

пр.Стачек, д.47, лит. А,

помещение 319

» Карта проезда

1 метод. По стоимости сделки с ввозимыми товарами – на данный момент самый распространенный метод определения тс. Алгоритм расчета таможенной стоимости следующий: суммируем стоимость товара в стране происхождения по инвойсу и стоимость доставки товара до границы РФ. Итоговая сумма – база для расчета таможенной пошлины и НДС.

2 метод. По стоимости сделки с идентичными товарами — определение таможенной стоимости по стоимости сделки с идентичными товарами. стоимость сделки с идентичными товарами принимается в качестве основы для определения таможенной стоимости.

3 метод. По стоимости сделки с однородными товарами — формально его применение не отличается от метода 2, за исключением понятия однородные товары — товары, которые не являются полностью идентичными, но имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять такие же функции, что и оцениваемые товары, и быть коммерчески взаимозаменяемыми.

4 метод. На основе вычитания стоимости — базируется на цене, по которой ввозимые (оцениваемые) или идентичные, или однородные товары были проданы наибольшей агрегированной партией на территории Российской Федерации в неизменном состоянии. Из цены при этом вычитаются затраты, характерные только для внутреннего рынка, которые не должны быть включены в таможенную стоимость (таможенные пошлины, обычные расходы в связи с транспортировкой и продажей и пр.)

5 метод. На основе сложения стоимости — на основе учета издержек производства этих товаров, к которым добавляется сумма прибыли и расходов, характерных для продажи оцениваемых товаров в России. Пожалуй, это самый сложный метод, так как мало какой поставщик согласится предоставить калькуляцию себестоимости продукции. И потом, даже получив эти данные их еще нужно на русский язык перевести.

6 метод. Резервный метод — применяется в случае невозможности определения таможенной стоимости вышеперечисленными методами. Основан на расчетах и экспертных оценках, при этом оценки базируются в максимально возможной степени на стоимости сделки ввезенных товаров; используется стоимость, основанная на фактических оценках, то есть ценах, по которым ввезенные товары продаются в стране при обычном ходе торговли в условиях конкуренции.

В целях определения таможенной стоимости у декларанта могут быть затребованы следующие документы:

— прямой контракт с заводом

— подтверждение оплаты на завод, сумма соответствует всем документам

— прайс – лист завода

— спецификация приложение к контракту с ценами

— официальный сайт завода с ценами и артикулами совпадающими с данными в ваших документах (это при том что у китайцев вообще не принято публиковать цены в открытых источниках, а артикулы и продукция постоянно совершенствуется)

— цены на внутреннем рынке Китая на вашу продукцию

Иерархия методов

Каждый последующий метод применяется, если таможенная стоимость (ТС) не может быть определена путем использования предыдущего.

Метод по стоимости сделки с ввозимыми товарами (метод 1)

Дополнительные начисления к цене, фактически уплаченной или подлежащей уплате (контрактной цене)

(ст. 19.1 Закона «ОТТ»)

Вычеты из цены, фактически уплаченной или подлежащей уплате (контрактной цены)

(п.7 ст. 19 Закона «ОТТ»)

Метод по стоимости сделки с идентичными/однородными товарами

(методы 2-3)

Условия применения методов 2-3

Метод вычитания (метод 4)

Условия применения метода 4

Метод сложения (метод 5)

Резервный метод (метод 6)

Гибкое применение методов 1-5

Примеры гибкого применения методов

В качестве основы для определения ТС товаров не могут быть использованы:

Процедура заявления и контроля таможенной стоимости товаров

Выпуск товаров при условии обеспечения уплаты таможенных платежей, которые могут быть дополнительно начислены

Права и обязанности декларанта

Права и обязанности таможенного органа

Порядок заявления ТС

Выпуск товаров под обеспечение уплаты таможенных платежей

Выпуск товаров под обеспечение уплаты таможенных платежей осуществляется

Процедура выпуска товаров под обеспечение уплаты таможенных платежей

- 1. Определяет размер обеспечения уплаты таможенных платежей

2. Направляет декларанту требование о необходимости соблюдения условий выпуска товаров с приложением расчета суммы обеспечения

3. Запрашивает у декларанта дополнительные документы и сведения с установлением срока для их представления (не более 45 дней)

Процедура выпуска товаров под обеспечение уплаты таможенных платежей

После выпуска товаров с обеспечением уплаты таможенных платежей

В случае подтверждения декларантом заявленной ТС:

После выпуска товаров с обеспечением уплаты таможенных платежей

Если декларантом не представлены в установленный срок дополнительные документы и сведения либо представленные документы и сведения являются недостоверными и (или) недостаточными :

После выпуска товаров с обеспечением уплаты таможенных платежей

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ ДО ВЫПУСКА ТОВАРОВ

КТС заполняется до выпуска товара

— технических ошибок, повлиявших на величину заявленной ТС;

— несоответствия заявленной величины ТС и ее компонентов предъявленным в их подтверждение документам;

— необоснованного выбора метода определения ТС;

— некорректного выбора основы для расчета ТС;

— несоответствия заявленных в ГТД сведений о товаре, повлиявших на величину ТС товара, фактическим сведениям, установленным таможенным органом в процессе проведения им таможенного контроля;

КОРРЕКТИРОВКА ТАМОЖЕННОЙ СТОИМОСТИ ТОВАРОВ ПОСЛЕ ВЫПУСКА ТОВАРОВ

— технических и (или) методологических ошибок, допущенных при декларировании товара;

— технических и (или) методологических ошибок, допущенных при декларировании товара;

— дополнительных документов и сведений о товаре, его стоимости и обстоятельствах сделки, неизвестных на момент таможенного оформления этого товара, которые не были учтены при заявлении ТС товара и при расчете суммы подлежащих уплате таможенных платежей;

Кто заполняет форму КТС?

КТС не заполняется:

Перечень основных правовых нормативных актов по вопросам определения и контроля таможенной стоимости

Компания «Поинтер»Поинтерс» предлагает таможенное оформление по реальным ценам сделок, в случае предоставления необходимых подвтерждающих документов. Наш офис в Китае поможет с оформлением необходимой документации. Подробности можно узнать у наших менеджеров по телефону или заполнить заявку.

Получайте самые свежие новости и информацию об акциях прямо на свой почтовый ящик! Не чаще 1 раза в неделю.

Как рассчитывается таможенная стоимость

Расчет таможенной стоимости – это важный этап расчета общего размера таможенных платежей. Исходя из этих данных можно сделать вывод о целесообразности импорта или экспорта. Именно поэтому определить таможенную стоимость лучше всего еще на этапе планирования закупки. Сделать все правильно и не допустить ошибок в расчетах может помочь таможенный брокер.

ТАЙСУ-ТБ имеет большой опыт на рынке ВЭД, а наши специалисты в курсе всех возможных нюансов при определении таможенной стоимости при импорте, либо экспорте.

Что такое таможенная стоимость

Общие положения о таможенной стоимости приведены в соответствующей статье №64 Таможенного кодекса.

Таможенная стоимость – это цена товара, которая указывается в инвойсе. Т.е. фактическая стоимость продукции по контракту, которую планируется продавать на экспорт. Таможенная стоимость определяется декларантом или его представителем и контролируется соответствующим органом.

ТС высчитывается в том случае, если товар пересекает границу с РФ впервые, за тем исключением если это транзит.

Таможенная стоимость определяется с целью:

Формула и пример расчета

Таможенная стоимость определяется по следующей формуле:

ТСТ = стоимость покупки + дополнительные расходы (транспортировка, страхование, лицензирование, услуги таможенного брокера и т.д.)

По ней ведутся расчеты за исключением следующих случаев:

Методы расчета таможенной стоимости

Существует несколько методов определения таможенной стоимости, порядок которых устанавливается правительством РФ. Они сформированы на основе принятых в международной практике норм.

По цене сделки

Метод по стоимости сделки с ввозимыми товарами – это основной и самый простой способ определения ТС. Вывод о ее размере делается исходя из стоимости сделки, которая уплачена или только подлежит уплате, при пересечении границы Таможенного союза. Цифры, указанные в контракте формируются исходя из затрат, которые понес продавец (страховка, лицензирование, доставка и др.)

По цене сделки с идентичными товарами

Метод по стоимости сделки с идентичными товарами используется, если не удается применить первый. Главное условие здесь – это, чтобы оцениваемые товары были одинаковыми во всех отношениях. У них должны быть одно и то же назначение и характеристики, качество, страна происхождения и производитель. Этот метод используется в качестве базы в случаях:

По цене сделки с однородными товарами

Метод по стоимости сделки с однородными товарами по своему смыслу и функциям схож с предыдущим, однако в данном случае товары не должны быть полностью идентичными. Термин «однородные товары» допускает некоторые несущественные отличия от оцениваемых.

Этот метод применяется на тех же условиях, что по стоимости сделки с идентичными товарами.

Метод вычитания

Метод на основе вычитания стоимости используется в том случае, если оцениваемые товары продаются на таможенной территории России в неизменном виде. При этом основой для вычисления таможенной стоимости берется единица товара из наибольшей партии, которая была продана на территории РФ не позже 90 дней. Таким образом из цены вычитаются затраты, характерные для внутреннего рынка.

Метод сложения

Метод оценки на основе сложения стоимости заключается в том, что при расчете таможенной стоимости учитываются все расходы, включаемые в цену товара. Она складывается из следующих факторов:

Резервный метод

Резервный метод используется, если вычислять таможенную стоимость невозможно не одним из методов, перечисленных выше. Основой для данного метода являются расчеты и экспертные оценки, которые, в свою очередь, должны базироваться на реальных и обоснованных ценовых данных.

Порядок, в котором расположены эти методики не является случайным. Согласно общей практике, расчет необходимо проводить руководствуясь первым методом, переходя к следующему и далее, только в том случае, если это не удалось сделать с помощью предыдущего.

Для данного метода нет примерной формулы расчета таможенной стоимости.

Как проводится контроль таможенной стоимости

Согласно статье 66 Таможенного кодекса ЕАЭС контроль таможенной стоимости товаров возлагается на таможенный орган в рамках проведения контроля выпуска товаров.

Контроль таможенной стоимости может проводится, как до процедуры таможенного оформления и выпуска товаров, так и после. По результатам проверки выносится одно из трех возможных решений:

Корректировка таможенной стоимости (КТС)

Таможенный инспектор или декларант может скорректировать таможенную стоимость, если появилась информация или обстоятельства, которые могут существенно повлиять на таможенную стоимость товара. Существует несколько причин корректировки таможенной стоимости:

Также существует два вида корректировок, принципиальное отличие которых заключается именно в моменте их внесения:

Таможенный сбор

От таможенной стоимости зависит размер фиксированного сбора, который взымается на таможне.

| Ставки таможенных сборов с 1 августа 2020 года (в рублях) | Ставки таможенных сборов до 1 августа 2020 года (в рублях) |

| 775 (если таможенная стоимость товаров не превышает 200 тыс. руб. включительно) | 500 (если таможенная стоимость товаров не превышает 200 тыс. руб. включительно) |

| 1550 (если таможенная стоимость товаров 200 тыс. руб. и более, но не превышает 450 тыс. руб. включительно) | 1000 (если таможенная стоимость товаров 200 тыс. руб. и более, но не превышает 450 тыс. руб. включительно) |

| 3100 (если таможенная стоимость товаров 450 тыс. руб. и более, но не превышает 1200 тыс. руб. включительно) | 2000 (если таможенная стоимость товаров 450 тыс. руб. и более, но не превышает 1200 тыс. руб. включительно) |

| 8530 (если таможенная стоимость товаров 1200 тыс. и более, но не превышает 2700 тыс. руб. включительно) | 5500 (если таможенная стоимость товаров 1200 тыс. руб. и более, но не превышает 2500 тыс. руб. включительно) |

| 12000 (если таможенная стоимость товаров 2700 тыс. руб. и более, но не превышает 4200 тыс. руб. включительно) | 7500 (если таможенная стоимость товаров 2500 тыс. руб. и более, но не превышает 5000 тыс. руб. включительно) |

| 15500 (если таможенная стоимость товаров 4200 тыс. руб. и более, но не превышает 5500 тыс. руб. включительно) | 7500 (если таможенная стоимость товаров 2500 тыс. руб. и более, но не превышает 5000 тыс. руб. включительно) |

| 20000 (если таможенная стоимость товаров 5500 тыс. руб. и более, но не превышает 7000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 23000 (если таможенная стоимость товаров 7000 тыс. руб. и более, но не превышает 8000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 25000 (если таможенная стоимость товаров 8000 тыс. руб. и более, но не превышает 9000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 27000 (если таможенная стоимость товаров 9000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 30000 (если таможенная стоимость товаров 10000 тыс. руб. и более) | 30000 (если таможенная стоимость товаров 10000 тыс. руб. и более) |

Заключение

Таможенная стоимость товаров контролируется таможенными органами, однако решения, которые они выносят могут быть ошибочными. Участники ВЭД вправе опротестовать любое решение в судебном порядке. За консультацией по любому вопросу, можно обратиться к таможенному брокеру, а для минимизации возможных рисков рекомендуется доверить расчет таможенной стоимости опытным специалистам.

Таможенная стоимость

Под термином таможенная стоимость чаще всего понимают таможенную стоимость товара (ТСТ). Исходя из ее величины и высчитываются необходимые к уплате таможенные платежи, то есть пошлины, налоги, акцизы и сборы. Таким образом таможенная стоимость формируется из стоимости товара и суммы всех расходов, понесенных участником ВЭД при их транспортировке в Российскую Федерацию (т.е. расходов понесенных на иностранной территории). Таможенная стоимость, то есть ее величина (размер) фиксируется в особом документе – ДТС-1, который подается вместе с основной таможенной декларацией.

Что же собой представляет понятие таможенная стоимость? Таможенной стоимостью ввозимых товаров является стоимость сделки с ними, то есть цена, фактически уплаченная или подлежащая уплате за эти товары при их продаже для вывоза на таможенную территорию Союза…” (статья 39 ТК ЕАЭС).

Иными словами, таможенная стоимость это сумма затрат, понесенных участником внешнеэкономической деятельности (ВЭД) при покупке товара, его страховании, лицензировании и доставке. Также при расчете таможенной стоимости учитываются и другие возможные расходы, понесенные участником ВЭД при доставке товара от места приобретения за рубежом до границы Таможенного союза.

Таможенная стоимость товара (ТСТ) определяется по формуле:

ТСТ = стоимость покупки + дополнительные расходы (транспортировка, страхование, лицензирование, услуги таможенного брокера и др.).

Под товаром Таможенный кодекс ЕАЭС понимает любое движимое имущество, в том числе электрическую энергию, товары, перемещаемые по трубопроводам, валюту, ценные бумаги, дорожные чеки и т.д. (статья 2 ТК ЕАЭС). Таможенные пошлины, налоги и сборы, начисленные на величину таможенной стоимости, и выплаченные участником ВЭД при таможенном оформлении товаров являются доходом государства и поступают в бюджет страны (известно, что именно таможенные платежи составляют до 40% доходной части российского бюджета!).

Определение таможенной стоимости — методы определения таможенной стоимости

Обязанность по определению таможенной стоимости товара возложена на декларанта. Декларант должен правильно определить таможенную стоимость перевозимого им товара, обосновать ее, предоставив подтверждающие документы (контракты, счета, платежки, чеки, и др.), самостоятельно высчитать размер таможенных платежей (размер таможенных пошлин, налогов и сборов) и оплатить их. В некоторых случаях (они оговорены в законодательстве отдельно) таможенную стоимость товара определяет не декларант, а таможенный инспектор.

Напоминаем, что намеренное введение таможенных органов в заблуждение и недостоверное декларирование таможенной стоимости товара преследуется по закону и предусматривает наложение штрафа за недостоверное декларирование!

Таможенная стоимость подтверждается следующими документами:

Таможенная стоимость – 6 методов определения

Методы определения таможенной стоимости товара расположены в иерархическом порядке. Если по каким-то причинам первый метод не дал четкого определения таможенной стоимости товара, то применяется второй метод, если и он не дал ответ, то – третий и так далее по очереди, пока не будет найден искомый результат – таков порядок определения таможенной стоимости.

Первый метод. Согласно первому методу таможенная стоимость товара определяется исходя из суммы стоимости товара (определяется по инвойсу) и стоимости его доставки до границы Таможенного союза (исходя из транспортных документов, а также договора с транспортной компанией). Это самый распространенный метод. Исходя из полученного размера таможенной стоимости, высчитывается размер таможенной пошлины и НДС.

Второй метод. Если по каким-то причинам декларант не имеет возможности подтвердить стоимость товара (нет инвойса или других необходимых документов), то таможенная стоимость определяется исходя из анализа сделок с идентичными товарами. Под идентичными товарами таможенное законодательство понимает одинаковые во всех отношениях товары. Они могут иметь незначительные расхождения, но их физические характеристики не должны влиять на выполнение ими основной их функции. И еще идентичные товары должны быть коммерчески взаимозаменяемыми.

Третий метод. Если анализ сделок с идентичными товарами не позволил определить таможенную стоимость, то изучаются сделки с товарами, не являющимися полностью идентичными. Речь идет об однородных товарах, то есть товарах, которые имеют сходные характеристики, состоят из схожих компонентов и выполняют ту же функцию.

Четвертый метод. Алгоритм расчета таможенной стоимости товара согласно четвертому методу основывается на анализе цен, по которым идентичные или однородные товары были проданы на таможенной территории Таможенного союза. При этом из получившейся суммы вычитаются затраты, характерные только для внутреннего рынка (таможенные пошлины, транспортные расходы, другие расходы, которые понес продавец идентичного или однородного товара при его продаже). Важно помнить, что за анализ необходимо брать те сделки, по которым была продана наибольшая агрегированная товарная партия (при этом товары должны были быть проданы в неизменном состоянии).

Пятый метод. За анализ берется стоимость производства товара (себестоимость товара). К полученной сумме необходимо добавить сумму расходов и прибыли, характерных для продажи оцениваемых товаров в стране-участнице Таможенного союза.

Шестой метод является резервным. Если ни один из пяти предыдущих методов не позволил определить точный размер таможенной стоимости товара, то анализируются цены на данный товар на внутреннем рынке, то есть цены, по которым ранее данные товары реализовывались внутри страны на условиях обычной торговли и конкуренции. На основе полученных данных осуществляются экспертные оценки и делаются расчеты объективной на данный момент таможенной стоимости товара.

Отложенная таможенная стоимость. 12 апреля 2016 года было опубликовано Решение коллегии Евразийской экономической комиссии № 32 “Об утверждении порядка применения процедуры отложенного определения таможенной стоимости товаров”. Издав этот документ, Комиссия Евразийского экономического союза сделала большой шаг навстречу участникам ВЭД, ведь отныне им позволено отложить определение таможенной стоимости декларируемых товаров на срок до 15 месяцев! Пока принцип отложенной таможенной стоимости применяется не всегда и не во всех случаях. Подробнее с документом вы можете ознакомиться здесь (Смотреть).

Декларация таможенной стоимости товаров. Аббревиатура ДТС-1 означает – Декларация таможенной стоимости товаров. Это документ, который заполняется декларантом и подается в таможенный орган вместе с таможенной декларацией на товары – ДТ. Заполненный бланк ДТС-1 должен содержать информацию о таможенной стоимости товара и о методе, по которому она была определена. Иными словами, путем подачи бланка Декларации таможенной стоимости участник ВЭД декларирует таможенную стоимость товара, то есть заявляет о ней в таможенный орган. При этом необходимо напомнить, что все заявленные в декларации данные должны быть подтверждены документально. В ряде случаев, оговоренных в таможенном законодательстве ЕАЭС, декларация на таможенную стоимость товаров не заполняется.

Корректировка таможенной стоимости (КТС) – причины

В случае если декларанту или таможенному инспектору стала известна новая информация, или появились обстоятельства, способные существенным образом повлиять на размер таможенной стоимости товара, то производится ее корректировка. Корректировка таможенной стоимости товара в бланке ДТС-1 производится как в случае увеличения, так и в случае уменьшения ее размера. Корректировку выполняют или декларант, или таможенный орган. Принятое ими решение о корректировке таможенной стоимости товара должно быть логично обоснованным и содержать четкую информацию о сроке, в течение которого операция должна быть выполнена.

Причины корректировки таможенной стоимости:

Корректировка таможенной стоимости до выпуска товара. Таможенная стоимость корректируется декларантом. В отведенный законом срок декларант исправляет все допущенные недочеты и осуществляет пересчет таможенных платежей. Если он не успеет сделать это в срок, то таможенный орган вправе отказать в выпуске товаров.

Корректировка таможенной стоимости после выпуска товара. Таможенная стоимость корректируется инспектором. Сотрудник таможенного органа выполняет перерасчет таможенной стоимости и таможенных платежей самостоятельно без уведомления декларанта.

Контроль таможенной стоимости товаров

Контроль таможенной стоимости товаров возложен на таможенные органы. Анализируя достоверность предоставленных декларантами данных, они вправе самостоятельно провести экспертизу таможенной стоимости. При этом, как правило, изучается информация о совершенных ранее сделках с идентичными и однородными товарами. Кроме того, с целью контроля таможенной стоимости товаров, таможенные инспекторы вправе запрашивать и получать информацию о биржевых торгах (котировках) и ценах на аукционах. В некоторых случаях в качестве источника достоверной информации могут быть использованы каталоги, содержащие информацию о ценах на интересуемые товары. Контроль таможенной стоимости товаров может также включать запрос интересующей информации у торгового представителя страны производителя товара, или у других участников ВЭД, производящих или поставляющих однородные или идентичные товары. Кроме того, контроль достоверности таможенной стоимости товаров может включать в себя запрос интересующей информации в страховых компаниях или в органах государственной власти

Сроки дополнительной проверки таможенной стоимости устанавливаются таможенным законодательством.

По результатам проведенных контрольных мероприятий таможенный орган может принять одно из трех возможных решений:

Напоминаем, что участники ВЭД вправе опротестовать любое решение таможенных органов, их действия или бездействие в судебном порядке. Таможенное законодательство защищает интересы участников ВЭД на всех этапах таможенного оформления товаров.

Возникли проблемы с определением таможенной стоимости? Поручите эту задачу нам!

Если Вам необходима профессиональная помощь на таможне, и вы хотите знать точный размер таможенной стоимости Ваших товаров, то мы готовы помочь Вам!

Таможенная стоимость ввозимого товара

Таможенная стоимость ввозимого товара определяется любым из шести приведенных выше методов. Эту работу декларант может выполнить самостоятельно, или может воспользоваться услугами профессионалов таможенного дела. Речь идет о компаниях – таможенных представителях. Расчет таможенной стоимости товаров входит в стандартный пакет услуг, которые они оказывают. Наша компания “Универсальные Грузовые Решения” является официальным таможенным представителем – таможенным брокером, и если Вам необходимо быстро и верно определить таможенную стоимость ввозимого товара, то мы готовы помочь Вам! Все работы выполняются на основании брокерского договора, и мы несем полную юридическую ответственность перед клиентом и таможней!

Мы уверены, что сроки, стоимость и качество услуг Вас приятно удивят!