какой месяц ставить в зуп расчет отпускных за январь выплата в декабре

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка. Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно. Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется. А вот команда «Исправить» как раз подойдет для нашей цели. При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

Понравилась статья? Подпишитесь на рассылку новых материалов

Учет отпусков в 1С:ЗУП 8 ред.3

Порядок расчета и выплаты отпускных, исчисления и уплаты НДФЛ и страховых взносов, учета расходов на оплату отпуска отличается от порядка, установленного для заработной платы. На расчет отпускных влияет, например, болезнь сотрудника, отмена отпуска в связи с производственной необходимостью, индексация заработка или выплаченная работнику премия. Эксперты 1С рассматривают особенности бухгалтерского и налогового учета отпускных и отражения в отчете 6-НДФЛ и в расчете по страховым взносам на примере программы «1С:Зарплата и управление персоналом 8» редакции 3.

Отпуск: бухгалтерский и налоговый учет

На время ежегодного отпуска за сотрудником сохраняется рабочее место и средний заработок в соответствии со статьей 114 ТК РФ. Правила расчета среднего заработка закреплены в статье 139 ТК РФ, а отдельные особенности исчисления утверждены постановлением Правительства РФ от 24.12.2007 № 922.

Среди прочих особенностей отпускных следует учитывать, что их начисление может производиться до расчета зарплаты, за месяц, когда еще неизвестен полный доход сотрудника, входящий в расчетную базу среднего заработка. Не ясно, будет ли месяц отработан сотрудником полностью и сохранится ли у него право на налоговые вычеты по окончании месяца.

Вдобавок отпуск, будучи уже оплаченным, может не состояться (например, в связи с производственной необходимостью). На сроки уже наступившего отпуска может повлиять болезнь, а индексация заработка или начисленные премии приводят к перерасчету суммы отпускных.

Эти отличия обуславливают особенности отражения оплаты отпуска в отчетности.

Отпускные в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим на примерах некоторые особенности отражения сумм начисленных отпускных, НДФЛ и страховых взносов в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример 1

У сотрудника период отпуска с 01.04.2019 по 28.04.2019. Отпускные начислены и выплачены 26.03.2019.

Это означает, что в Раздел 2 отчета 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) за I квартал 2019 года сумма начисленных отпускных и НДФЛ не попадут, а отразятся в отчете за полугодие 2019 года. В базу расчета страховых взносов отпускные включатся при расчете зарплаты за март 2019 года в документе Начисление зарплаты и взносов.

Отпускные и начисленные страховые взносы отражаются в отчете Расчет по страховым взносам (утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/551@) за I квартал 2019 года.

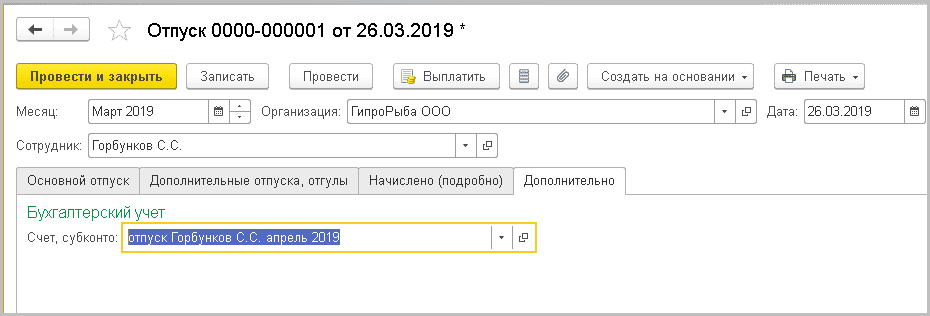

Для соблюдения законодательных норм отражения отпускных в бухгалтерском и налоговом учете необходимо в марте учесть отпускные и взносы с них, исчисленные в составе расходов будущих периодов. Для этого в документе Отпуск, на закладке Дополнительно для отпускных предусмотрена возможность указания способа отражения в поле Счет, субконто (рис. 1).

Рис. 1. Способ отражения в учете оплаты отпуска

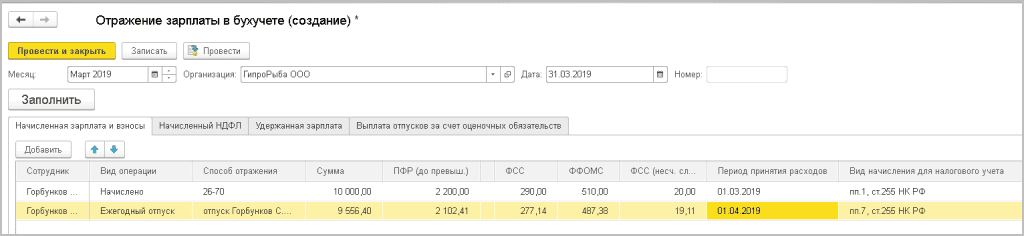

Указанный в документе способ отражения отпускных отображается в документе Отражение зарплаты в бухучете за март 2019 года (рис. 2).

Рис. 2. Отражение отпускных в бухучете

При этом Период принятия расходов для сумм Ежегодного отпуска и страховых взносов, начисленных на него, устанавливается 01.04.2019. Вид начисления для налогового учета (п. 7 ст. 255 НК РФ) устанавливается в соответствии с указанным в настройке вида начисления Отпуск основной на закладке Налоги, взносы, бухучет.

В результате синхронизации с программой «1С:Бухгалтерия 8» редакции 3.0 суммы отпускных и исчисленных взносов будут отражены соответствующими проводками в дебет счета 97.01 «Расходы на оплату труда будущих периодов».

Пример 2

В продолжение Примера 1 отпуск сотрудника с 01.04.2019 по 28.04.2019 был отменен 01.04.2019 в связи с производственной необходимостью. Соответственно, нет оснований для начисления и выплаты 26.03.2019 отпускных.

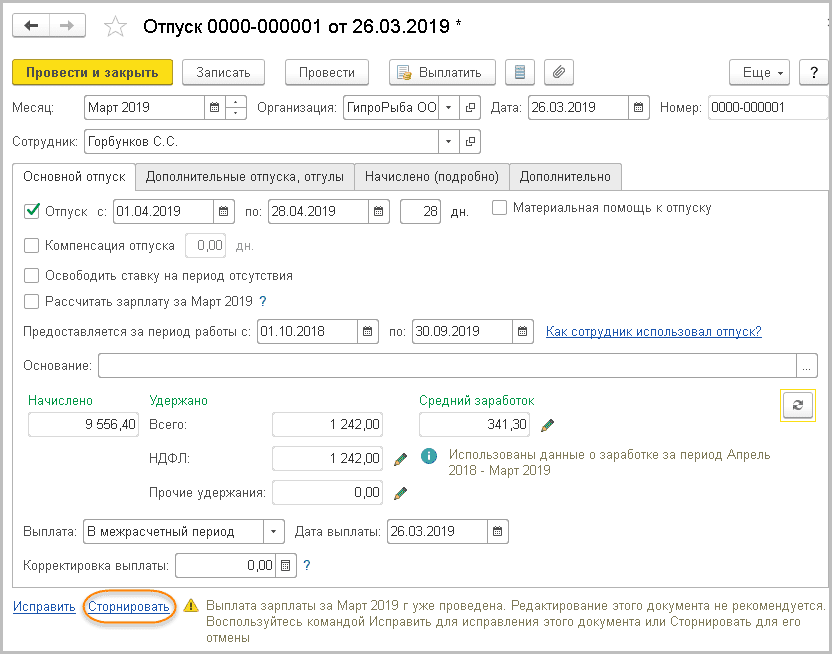

Так как выплата отпускных уже произведена, то редактировать и отменять проведение документа Отпуск нельзя. Для отмены отпуска предназначена команда Сторнировать в документе, начислившем отпуск (рис. 3).

Рис. 3. Отмена начисленного отпуска

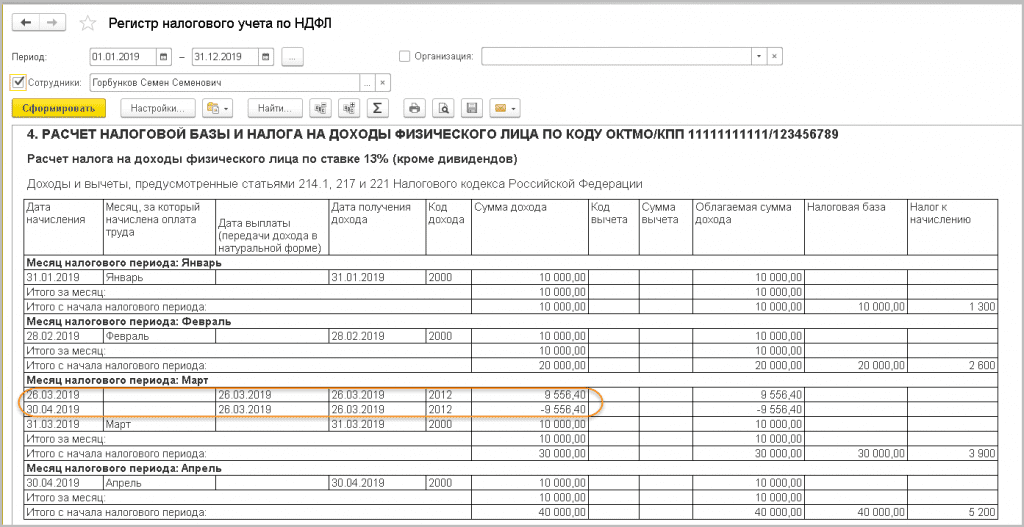

В результате проведения документа Сторно в Регистре налогового учета по НДФЛ код дохода устанавливается «2012», и начисленная в марте сумма 9 556,40 руб. по этому коду отражается в апреле со знаком «минус» (рис. 4).

Рис. 4. Регистр налогового учета по НДФЛ

Однако совершенный факт выплаты отпускных уже нельзя отменить. А значит, блок, отражающий 26.03.2019 эту выплату в сумме 9 558,40 руб., удержание налога в сумме 1 242 руб. и срок его перечисления 01.04.2019 останутся неизменными в Разделе 2 отчета 6-НДФЛ за полугодие 2019 года.

Пример 3

В продолжение Примера 1 сотруднику в марте 2019 года была выплачена премия, которая увеличила размер среднего заработка. Начисленные и выплаченные 26.03.2019 отпускные после расчета заработной платы за март следует пересчитать.

В отчете 6-НДФЛ за полугодие 2019 года начисленные и доначисленные отпускные будут представлены в Разделе 2 двумя блоками по строкам (см. таблицы 1, 2):

Сотрудник берет отпуск в июле, но оплата отпускных и зарплаты до отпуска была произведена в июне. Каким месяцем правильно начислить отпускные и зарплату до отпуска, чтобы не исказить НДФЛ и страховые взносы за июнь и за июль?

Вопрос задал Татьяна С. (Москва)

Ответственный за ответ: Елена Пьянкова (★9.85/10)

Добрый день!

Прошу помочь с ответом на мой вопрос.

Сотрудник уходит в оплачиваемый отпуск с 5 июЛя по 18 июЛя 2021 года.

Выплата ему отпускных и заработной платы за период с 1 по 4 июля была произведена ему 30 июНя 2021 года.

Каким месяцем правильно начислить отпуск: июнем или июлем?

И, соответственно, в какой месяц (месяцы) попадут НДФЛ с отпускных и НДФЛ с зарплаты за рабочие дни до отпуска 1-2 июля, а также в каком месяце (месяцах) следует начислить страховые взносы?

Так, например, если я проведу июнем начисление отпускных с 5 по 18 июля, то как я должна рассчитать зарплату за 1-4 июля, отдельным документом?

И в какой месяц (июнь или июль) включить начисление зарплаты за отработанные до отпуска июльские дни?

Какой месяц начисления (Июль или Июнь) следует указать в документе Отпуск, раз эти отпускные (хоть они и июльские по сути) выплачены в июне (30.06.2021).

И каким месяцем при этом должно быть отражено начисление зарплаты за предотпускные июльские дни?

1) Если я укажу в документе Отпуск месяц начисления Июнь, то программа мне июльскую зарплату (с 1 по 4 июля) до отпускных июльских дней (с 5 по 18) не рассчитает.

Эту зарплату придется, видимо, рассчитать отдельным документом «Начисление зарплаты и взносов», корректируя в нем даты, за которые начисляется зарплата — а это лишь за период с 1 по 4 июля.

2) Если я укажу в документе Отпуск месяц начисления Июль, то программа мне очень хорошо рассчитает не только сами отпускные с 5 по 18 июля, но может и зарплату до отпуска (с 1 по 4 июля) рассчитать!

Суть моего вопроса как раз и заключается в том, что с учетом того, что выплата отпускных и зарплаты до отпуска произведена 30 июня, КАКИМ МЕСЯЦЕМ ПРАВИЛЬНО ОТРАЗИТЬ начисление как самого ОТПУСКА, так и ЗАРПЛАТЫ ДО этого ОТПУСКА, чтобы не исказить НДФЛ и страховые взносы за июнь и за июль.

Получите понятные самоучители 2021 по 1С бесплатно:

Учет веду в программах 1С: Предприятие 8.3 и ЗУП 3.1. Режим налогообложения – УСН доходы минус расходы.

Помогите разобраться, пожалуйста.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно